Nous présentons ci-dessous notre modèle d’évaluation des risques appliqué à chacun de nos projets d’investissement. Le modèle suit un processus statistique avec des évaluations automatisées. Ce modèle a été développé par Moore Global, un expert en modèles de gestion du risque de crédit, en collaboration avec wecity.

Le développement de la notation s’appuie sur de solides mécanismes de gouvernance adoptés à la fois par Moore Global et wecity, y compris des contrôles internes et des procédures de transparence qui garantissent une gestion et une supervision adéquates du projet.

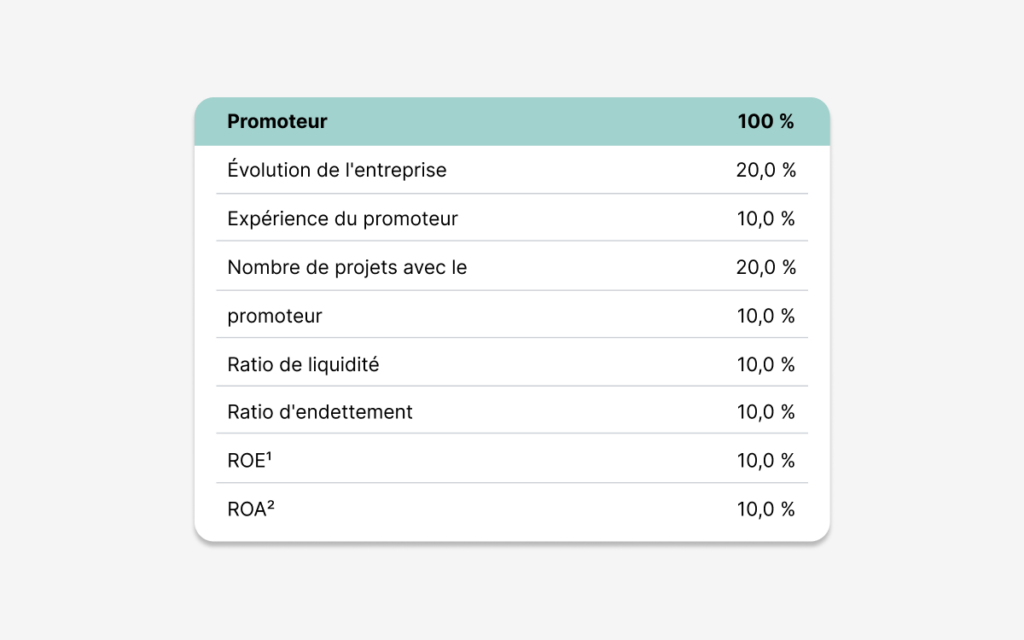

Une distinction est faite entre trois analyses différentes : le promoteur, le développement et le prêt, chacune ayant une pondération spécifique de 20% pour le promoteur, 50% pour le développement et 30% pour le prêt dans la notation globale. Au sein de chacune des trois analyses, des pondérations sont attribuées en fonction de différents aspects, de sorte que la note maximale pouvant être obtenue est de 7,5 sur 9.

Les 1,5 points restants sont réservés à l’évaluation des différentes formes de garanties liées au projet, la garantie hypothécaire de premier rang obtenant le score le plus élevé pour la protection de nos clients.

1 point : garantie hypothécaire

0,5 point : nantissement du droit de percevoir le remboursement de la TVA en amont

0,5 point : option d’achat par un tiers

Cette approche globale permet une évaluation détaillée et équitable des aspects fondamentaux affectant la viabilité et la sécurité des projets d’investissement.

En outre, une analyse macroéconomique de la situation actuelle du pays dans lequel le développement doit avoir lieu est effectuée.

1. Rating du promoteur

Este primer análisis se centra en la Sociedad Promotora que va a llevar a cabo el desarrollo del proyecto. Para la ponderación, el modelo tiene en cuenta información cuantitativa y cualitativa obtenida de la documentación que wecity solicita al Promotor y posteriormente facilita a Moore.

Uno de los aspectos que se mide es el bagaje del promotor en cuanto a gestión y desarrollo

inmobiliario, así como la estabilidad del proyecto para el que se solicita la aportación de fondos, reflejada en los ratios correspondientes obtenidos de los Estados Financieros. El modelo NO se basa en cuentas que hayan sido auditadas, salvo en contadas excepciones en las que los promotores se encuentran obligados, por imperativo legal, a llevar a cabo este procedimiento. No obstante, los datos se extraen de las declaraciones tributarias presentadas por el promotor, así como del Registro Mercantil.

Adicionalmente, se revisa la experiencia del promotor y se verifica si ha sido objeto de controversias en el pasado o si ha enfrentado algún problema en proyectos anteriores.

La documentación utilizada proviene del Banco de España, el Registro Mercantil, la Agencia Tributaria y del propio promotor.

1 ROE: Return On Equity (Rentabilidad de capital)

2 ROA: Return On Assets (Retorno sobre Activos)

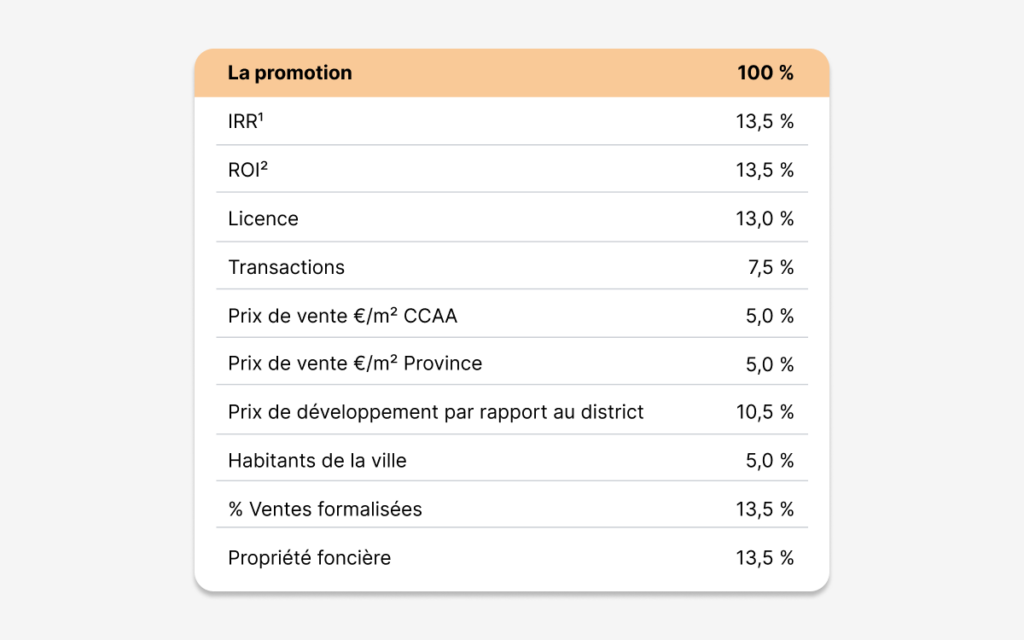

2. Rating de promotion

La seconde analyse porte sur le projet à financer. On mesure d’une part les estimations des résultats financiers – favorisés dans le scénario où il y a plus de rentabilité et donc plus de retour -, d’autre part les risques urbains et juridiques – permis et propriété foncière -, et enfin les risques commerciaux – où l’on analyse le rythme des ventes, le prix des ventes, ainsi que le statut commercial de l’opération publiée.

1 TIR: Tasa Interna de Retorno

2 ROI: Return On Investment (Retorno de la Inversión)

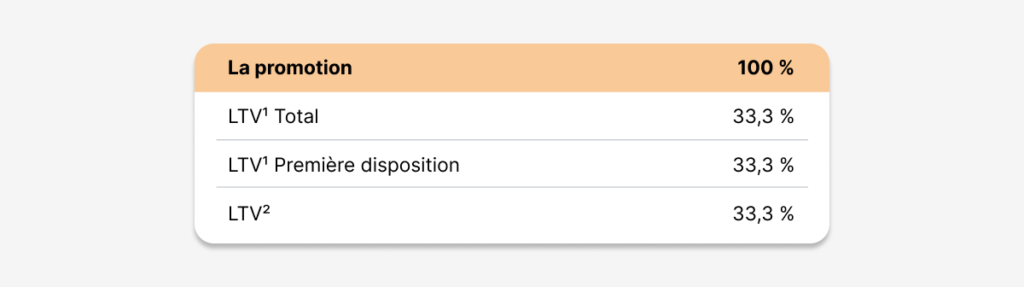

3. Rating des prêts

La troisième et dernière analyse se concentre sur deux ratios clés lors de la prise de décision de publier sur la plateforme.

Tout d’abord, le ratio prêt/valeur1 mesure la relation entre le prêt et la valeur de l’évaluation ECO3 du bien par un évaluateur agréé. Cette valeur signifie une plus grande couverture pour le créancier en termes de remboursement du prêt, plus la valeur est faible. Il convient de garder à l’esprit que l’évaluation propose des valeurs actuelles (évaluation actuelle) et des valeurs futures (FT4). En fonction de l’objet du financement, les valeurs actuelles (acquisition du bien) ou les valeurs futures (travaux de construction ; la valeur du bien augmentant au fur et à mesure de l’exécution) sont prises en compte.

Deuxièmement, le Loan To Cost2 est une variable qui mesure l’apport de fonds par les investisseurs Crowd par rapport aux coûts totaux du projet. Comme dans le cas précédent, il est positif que le résultat de la formule soit le plus bas possible, ce qui se traduit par une forte implication économique du sponsor dans le projet.

1 LTV: Loan To Value (Relación Préstamo-Valor)

2 LTC: Loan To Cost (Relación Préstamo-Coste)

3 Tasación ECO: en referencia a Orden ECO/805/2003, sobre normas de valoración de bienes

inmuebles y de determinados derechos para ciertas finalidades financieras.

4 HET: Hipótesis Edificio Terminado

La notation prend en compte trois niveaux de qualité d’investissement :

Investissements de qualité optimale et élevée : AAA (optimale), AA et A (élevée).

Investissements de bonne qualité : BBB (bonne), BB et B (satisfaisante)

Investissements de qualité minimale : CCC (minimale), CC et C (douteuse).

Grâce à ce modèle de risque, WECITY fournit une évaluation détaillée et juste des aspects fondamentaux affectant la viabilité et la sécurité des projets d’investissement.

WECITY ne sélectionne que des projets de qualité optimale et élevée, c’est-à-dire ceux qui ont obtenu une note comprise entre A et AAA après l’évaluation réalisée par le modèle.