Descripción

wecity cumple con la ley 5/2015, está autorizada por la CNMV como Plataforma de Financiación Participativa inscrita con el número 30, con propuesta favorable del Banco de España.

Ribadouro Investments SL solicita financiación a wecity para esta oportunidad de inversión.

Skin in the Game: los socios de wecity invierten en esta oportunidad.

Inversor, antes de realizar tu inversión lee la información básica para el cliente inversor. Rentabilidades pasadas no garantizan rentabilidades futuras.

Resumen del proyecto

Ribadouro Investments SL te presenta una oportunidad de Equity (Plusvalía), que consiste en financiar la compra de dos plantas de oficinas (2ª y 4ª) y 18 plazas de garaje así como la adecuación del hall principal del edificio.

El plazo estimado de esta oportunidad es de 48 meses.

El objetivo de financiación de wecity es de 2.750.000 €, que junto a los 500.000 € del promotor y el préstamo bancario de 3.200.000 € suman el total de 6.450.000€.

Los fondos irán destinados a la compra de los activos y la ejecución de las obras menores de adecuación del hall principal del edificio.

Se prevé que la compra de las oficinas + plazas de garaje se lleve a cabo en septiembre de 2022.

La operación consiste en comprar los activos, obtener las rentas de los contratos de alquiler actuales, arrendar el espacio vacante y su porterior venta a un inversor final para la obtención del beneficio. Además, se prevé un pago a los inversores un dividendo anual del 3% (pagadero semestralmente) a partir de enero de 2023.

A través de wecity puedes participar en una operación de equity (plusvalía) con una duración estimada de 48 meses donde el promotor aporta el 15,4% de los fondos propios (500.000 €) cumpliendo con la premisa de wecity de «skin in the game».

El promotor de esta oportunidad solicita a los inversores de wecity una inversión mínima de 10.000 € para un plazo de 48 meses.

Regístrate gratis o Accede a tu perfil para ver el Dossier del Proyecto en la sección Documentos.

Tasación y Rating

La tasación actual de las dos plantas de oficinas (2ª y 4ª) realizada por Gesvalt, asciende a 7.213.958,12 €.

Se ha solicitado un Rating externo del proyecto a la consultora JLL, la cual le otorga una calificación AAA

Regístrate gratis o Accede a tu perfil para ver la Tasación y Rating de JLL en la sección Documentos.

wecity ya ha financiado a este promotor en el proyecto de Alcalá 358, así como Claudio Coello 55. Este último finalizó con éxito llevándose a cabo la devolución total de la inversión y superando la rentabilidad estimada en el plan de negocio a todos los inversores.

El inmueble

Se trata de dos plantas de oficinas (2ª y 4ª) con una superficie total construida de 2.022 m² (1.011m² cada una) + 18 plazas de garaje, para su explotación en arrendamiento durante 48 meses y la venta a un inversor final a una rentabilidad de salida estimada (yield) del 5,25%.

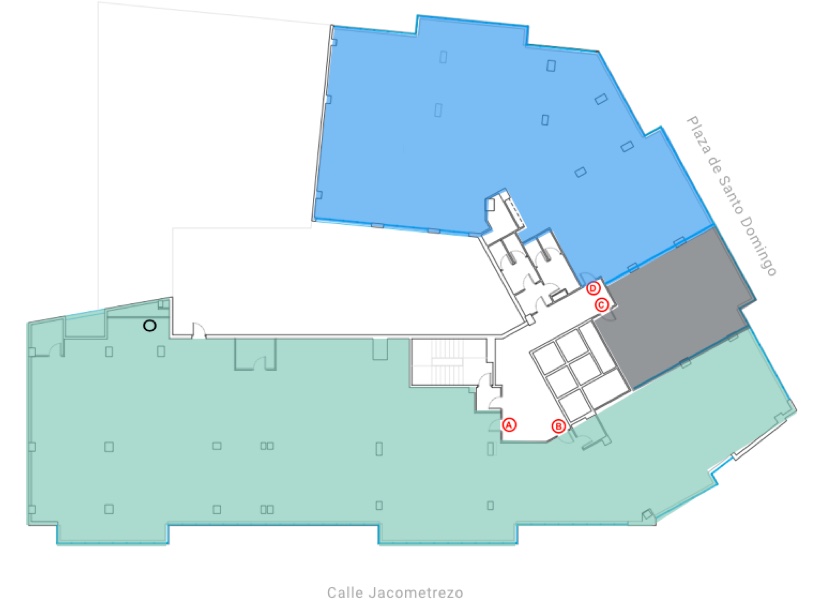

Actualmente las dos plantas se encuentran arrendadas a 3 inquilinos de alto rango, y existe un espacio vacante de 80 m² en el módulo C de la planta 2ª:

– Inquilino 1: módulos A y B de planta 2ª (589 m²)

– Espacio vacante: módulo C de planta 2ª (80 m²)

– Inquilino 2: módulo D de planta 2ª (342 m²)

– Inquilino 3: Planta 4ª (1.011 m²)

El promotor de esta oportunidad solicita a los inversores de wecity una inversión mínima de 10.000 €, para un plazo total de 48 meses

Entorno y Localización

Sin duda, es uno de los puntos fuertes del activo. El proyecto se encuentra ubicado en pleno distrito Centro de la ciudad de Madrid, concretamente en la Calle Jacometrezo 15.

A escasos metros de la Plaza del Callao, uno de los ejes neurálgicos rodeado de edificios emblemáticos del casco histórico madrileño, que conecta la Puerta del Sol y Gran Vía a través de las calles Preciados y Carmen. Su posición estratégica lo convierte en un rincón muy transitado tanto por locales como por visitantes.

Planos

Imagen

Datos de la oportunidad

· Tipología de Inversión: Equity – Plusvalía

· Objeto de la financiación:

«Compra de dos plantas de oficinas (2ª y 4ª) + 18 plazas de garaje del edificio ubicado en Calle Jacometrezo 15, para su explotación en arrandamiento durante el plazo de 48 meses aproximadamente, así como las obras de adecuación del hall principal del edificio.”

· Estructura del capital:

· Ribadouro Investments SL: 500.000 € (15,4 % sobre fondos propios)

· Inversores wecity: 2.750.000 € (84,6% sobre fondos propios)

· Préstamo bancario: 3.200.000 €

· Tipo de Inmueble: Oficinas

· Plazo estimado: 48 meses

· Inversión Mínima: 10.000 €

Escenarios económicos

Según el criterio de la CNMV, además del escenario base (favorable) que plantea el promotor y que contrastamos desde wecity, en proyectos de Equity (Plusvalía) se deben publicar 2 escenarios adicionales que muestren potenciales variaciones en el plan de negocio.

Favorable

Estimación de ingresos(1): 11.612.525 €

Estimación de costes(2): 9.284.527 €

Costes de compra: 6.204.500

Plataforma: 95.000 €

Financiación bancaria: 109.900 €

Caja: 40.600 €

Costes operativos: 429.379 €

Reforma + compra garajes: 475.000 €

Costes de venta: 318.601 €

Intereses e impuestos: 1.279.212 €

Promote: 332.336 €

El escenario favorable es el escenario contemplado por el promotor. Ingresos y gastos han contrastados con el informe de valoración de JLL.

Moderado

Estimación de ingresos(1): 11.207.687 €

Estimación de costes(2): 9.078.445 €

Costes de compra: 6.204.500

Plataforma: 95.000 €

Financiación bancaria: 109.900 €

Caja: 40.600 €

Costes operativos: 429.379 €

Reforma + compra garajes: 475.000 €

Costes de venta: 305.591 €

Intereses e impuestos: 1.180.538 €

Promote: 237.937 €

El escenario moderado contempla una desviación al alza en los tiempos de desarrollo y comercialización, así como un precio de venta más bajo.

Desfavorable

Estimación de ingresos(1): 7.828.571 €

Estimación de costes(2): 7.906.438 €

Costes de compra: 6.204.500

Plataforma: 95.000 €

Financiación bancaria: 109.900 €

Caja: 40.600 €

Costes operativos: 429.379 €

Reforma + compra garajes: 475.000 €

Costes de venta: 196.305 €

Intereses e impuestos: 355.755 €

Promote: 0 €

El escenario desfavorable contempla aumentos de costes, reducciones en precios de venta y una desviación al alza en los tiempos de desarrollo y comercialización estimados en la hipótesis favorable.

(1) Estimación de ingresos definidos por el promotor producidos por la venta del proyecto terminado. En el escenario favorable, dichos precios han sido contrastados con el informe de mercado emitido por JLL, que incluye una muestra significativa de compraventas reales inscritas en el Registro de la Propiedad, realizadas en el pasado, y de inmuebles que presentan una situación similar.

(2) Estimación de costes: la totalidad de los costes necesarios para el desarrollo de la oportunidad, los recursos económicos necesarios para completar la construcción del proyecto y los recursos económicos necesarios para el desarrollo de la promoción no asociados a la construcción, tales como comisiones de venta, promote del promotor, financiación bancaria, impuestos, etc.

Cumplimiento del Reglamento (UE) 2020/1503 🇪🇺

Aviso de riesgo

Invertir en este proyecto de financiación participativa entraña riesgos, incluido el de pérdida parcial o total del dinero invertido. Su inversión no está cubierta por los sistemas de garantía de depósitos establecidos de conformidad con la Directiva 2014/49/UE del Parlamento Europeo y del Consejo (*). Su inversión no está cubierta por los sistemas de indemnización de los inversores establecidos de conformidad con la Directiva 97/9/CE del Parlamento Europeo y del Consejo (**). Es posible que no obtenga rendimiento alguno de su inversión. No se trata de un producto de ahorro y se recomienda no invertir más del 10 % de su patrimonio neto en proyectos de financiación participativa. Es posible que no pueda ceder los instrumentos de inversión cuando lo desee. Aun cuando pueda cederlos, podría sufrir pérdidas.

Periodo de reflexión precontractual para inversores no experimentados

Los inversores no experimentados disponen de un periodo de reflexión de cuatro (4) días durante el cual pueden, en cualquier momento, revocar o desistir, en todo momento, de su oferta de inversión o de expresión de interés en la oferta de financiación participativa sin necesidad de justificar su decisión y sin incurrir en una sanción. El periodo de reflexión empieza en el momento en el que el inversor no experimentado potencial realiza una oferta de inversión o expresa su interés y expira transcurridos cuatro días naturales desde esa fecha. Para ejercer sus derechos de revocación, los Inversores podrán dirigir un correo electrónico a la siguiente dirección: reclamaciones@wecity.io, rellenando el campo “asunto” de dicho correo electrónico de la siguiente forma: “REVOCACIÓN – Nombre de la Oportunidad – Nombre y apellidos del Inversor”. En el caso de haber efectuado alguna aportación dineraria vinculada a la oferta de financiación, dicho importe le será restituido a la mayor brevedad posible al wallet que, como inversor/usuario de la Plataforma “WECITY” tenga abierto en la Entidad de Pagos “LEMONWAY”.

Riesgo de crédito

El riesgo de crédito se define como la pérdida que puede producirse ante el incumplimiento de los pagos por parte de la contrapartida en una operación financiera. En este caso concreto, el riesgo de que el Promotor no abone el principal y/o intereses del Préstamo.

Riesgo del sector Riesgos inherentes al sector específico.

Dichos riesgos pueden ser causados, por ejemplo, por un cambio en las circunstancias macroeconómicas, una reducción de la demanda en el sector en el que opera el proyecto de financiación participativa y las dependencias en otros sectores. En todo caso el inversor debe tener presente que las condiciones económicas adversas o cambios coyunturales pueden conducir al debilitamiento de la capacidad del Promotor para cumplir con sus compromisos financieros en relación con el préstamo.

Riesgo de incumplimiento

El riesgo de que el promotor del proyecto pueda ser sometido a concurso de acreedores y otros sucesos que afecten al proyecto o al promotor del proyecto que resulten en la pérdida de la inversión para los inversores. Dichos riesgos pueden estar causados por una variedad de factores, incluyendo, sin limitación: cambio (grave) en las circunstancias macroeconómicas, mala gestión, falta de experiencia, fraude, que la financiación no encaje con el objeto social, fracaso en el lanzamiento del producto o falta de liquidez. En el caso de concurso del Promotor, los titulares de las créditos tendrán la consideración de créditos con privilegio especial, al estar garantizados mediante una garantía hipotecaria, conforme con la catalogación y orden de prelación de créditos establecida por el Real Decreto Legislativo 1/2020, de 5 de mayo, por el que se aprueba el texto refundido de la Ley Concursal (en adelante, la “Ley Concursal”), salvo aquellos importe que aplicación del artículo 272 de la Ley Concursal deban ser clasificados, bien como crédito ordinario, bien como crédito subordinado, según corresponda.

Riesgo de rendimiento inferior o retrasado

El riesgo de que el rendimiento sea inferior al esperado o que el proyecto incumpla el pago de capital o de intereses.

Riesgo de iliquidez de la inversión

El riesgo de que los inversores no puedan vender su inversión. No existe un mercado de negociación activo para el préstamo, por lo que es posible que el inversor no pueda encontrar a un tercero a quien ceder el préstamo.

Otros riesgos

Riesgos que están, entre otros, fuera del control del promotor del proyecto, como riesgos políticos o regulatorios.